- ავტორი Henry Conors [email protected].

- Public 2024-02-12 09:34.

- ბოლოს შეცვლილი 2025-01-23 09:17.

თქვენი დანაზოგის გასაზრდელად, არსებობს მრავალი განსხვავებული ფინანსური ინსტრუმენტი. ერთ-ერთი ყველაზე პოპულარული და მოთხოვნადი არის ობლიგაციები. ეს იმდენად ფართო ცნებაა, რომ ბევრისთვის რთულია მისი ზუსტი განმარტების მიცემა. და თუ ვსაუბრობთ ობლიგაციების ტიპებზე, მაშინ ზოგადად, ცოტა ადამიანი შეძლებს რაიმეს თქმას საქმეზე. და ეს უნდა გამოსწორდეს.

ზოგადი ინფორმაცია

უპირველეს ყოვლისა, მოდი ტერმინოლოგიას თავი დავაღწიოთ. რა არის ბონდი? ეს არის სასესხო ფასიანი ქაღალდი, რომელიც ემსახურება მის მფლობელს (აგრეთვე კრედიტორს) და მის გამცემი პირს (მსესხებელს) შორის სასესხო ურთიერთობის დადასტურებას. რას ამბობს რუსეთის კანონმდებლობა ამაზე? იგი განსაზღვრავს ობლიგაციას, როგორც ემისიურ ფასიან ქაღალდს, რომელიც უზრუნველყოფს მის მფლობელს უფლებას განსაზღვრულ ვადაში მიიღოს მისი ნომინალური ღირებულება და მისი გარკვეული პროცენტი ემიტენტისაგან. მიუხედავად იმისა, რომ ობლიგაციებმა შეიძლება ასევე უზრუნველყოს მფლობელის სხვა ქონებრივი უფლებები, თუ ეს არ ეწინააღმდეგება რუსეთის ფედერაციაში მოქმედ კანონმდებლობას. აქედან გამომდინარე, ეს ფასიანი ქაღალდები ვალიაჩვენებები, რომლებსაც აქვთ ორი ძირითადი კომპონენტი:

- ვალდებულება გადაუხადოს ობლიგაციის მფლობელს გარკვეული პერიოდის ბოლოს წინა მხარეს მითითებული თანხა.

- შეთანხმება გარკვეული ფიქსირებული შემოსავლის უზრუნველყოფის შესახებ ნომინალური ღირებულების პროცენტის ან სხვა ქონების ექვივალენტის სახით.

ამ თვისებების გამო, ობლიგაცია განიხილება როგორც:

- ემიტენტის თამასუქი.

- ორგანიზაციებისა და მოქალაქეების სახსრების დაზოგვის, ასევე შემოსავლის გამომუშავების ფორმა.

- სააქციო კომპანიების საინვესტიციო დაფინანსების წყარო.

განსაკუთრებული მომენტები

ობლიგაციების ყიდვას თან ახლავს:

- საკრედიტო ურთიერთობის დამყარება ინვესტორსა და ემიტენტს შორის. სხვა სიტყვებით რომ ვთქვათ, პირი, რომელიც ყიდულობს ობლიგაციას, არ ხდება თანამფლობელი, მხოლოდ მოქმედებს როგორც კრედიტორი. და შეუძლია მოითხოვოს მიღებული შემოსავლის გარკვეული ნაწილი.

- არსებობს ფასიანი ქაღალდის მიმოქცევის ვადა. ვადის გასვლის შემდეგ ითიშება. ეს პროცესი გულისხმობს ფასიანი ქაღალდის ემიტენტის მიერ მისი ნომინალური ღირებულების გამოსყიდვას.

- ობლიგაციები უპირატესობას ანიჭებენ აქციებს შემოსავლის გამომუშავებისას. მათზე უპირველეს ყოვლისა იხდიან პროცენტს და მხოლოდ ამის შემდეგ ხდება დივიდენდები.

- საწარმოს ლიკვიდაციისას ობლიგაციების მფლობელს უფლება აქვს თავისი მოთხოვნების პრიორიტეტული დაკმაყოფილების. ანუ მას აქვს უმაღლესი პრიორიტეტი თუნდაც აქციონერებთან შედარებით.

- და ცოტა მენეჯმენტის შესახებ. აქციები არის საკუთრების უფლება. უფლებას იძლევიანმათი მფლობელები, მონაწილეობა მიიღონ კომპანიის მართვაში. მაშინ როცა ობლიგაციები არის სესხის ინსტრუმენტი. ამიტომ ასეთ უფლებას არ აძლევენ.

რა ტიპის ობლიგაციები არსებობს

მათი მრავალფეროვნება ძალიან დიდია. ფირმებს და მთელ სახელმწიფოებსაც კი შეუძლიათ სხვადასხვა ტიპისა და ტიპის ობლიგაციების გამოშვება. იმის მიხედვით, თუ რომელი კლასიფიკაციის მახასიათებელია აღებული საფუძვლად, განასხვავებენ სხვადასხვა ფასიან ქაღალდებს. ჯერ განვიხილოთ სიტუაცია ქონების მიწოდების მეთოდის მიხედვით:

- იპოთეკური ობლიგაციები. მხარდაჭერილი ფიზიკური აქტივებით ან სხვა ფასიანი ქაღალდებით.

- არაუზრუნველყოფილი ობლიგაციები. დეპოზიტი არ არის საჭირო.

ამავდროულად, ისინი იყოფა სხვა მრავალ ტიპად, რომლებიც დამოკიდებულია საქმიანობის არჩეულ მიმართულებაზე. ამასთან, აუცილებელია გავითვალისწინოთ რისკებზე დამოკიდებულება. ამის საფუძველზე გამოიყოფა ობლიგაციების გარკვეული ტიპებიც. ასევე, არ უნდა დაგვავიწყდეს ფასიანი ქაღალდის მიმოქცევის ხასიათი. მაგრამ მოდით ვისაუბროთ ყველაფერზე თანმიმდევრობით.

იპოთეკური ობლიგაციები

მათი გამოშვების ტექნოლოგია ასე გამოიყურება. ორგანიზაცია გასცემს ერთ იპოთეკას, რომელზეც გადადის მთელი ქონება. ის ინახება ნდობის კომპანიაში. ამ შემთხვევაში, ქონების მთელი ღირებულება იყოფა ობლიგაციების გარკვეულ რაოდენობაზე. მათ ყიდულობენ ფიზიკური და იურიდიული პირები. სატრასტო კომპანია მუშაობს ყველა ინვესტორის სახელით და არის გარანტი იმისა, რომ მათი ინტერესები იქნება დაცული. იგი მოქმედებს როგორც ყველა კრედიტორის ფიდუცია. ის აკონტროლებს ფინანსურკომპანიის პოზიცია და მისი საქმიანობა, საბრუნავი კაპიტალი, კაპიტალის მდგომარეობა და სხვა პარამეტრები, რათა საჭიროების შემთხვევაში დროულად მიიღოს ყველა საჭირო ზომა ინვესტორების ინტერესების დასაცავად. სატრასტო კომპანიის მომსახურებას იხდის ორგანიზაცია, რომელმაც გამოუშვა ობლიგაციები. მათი ურთიერთობა რეგულირდება ხელშეკრულებით (ხელშეკრულებით), სადაც ყველა პირობა ჩნდება. იპოთეკური ობლიგაციები იყოფა სამ ტიპად. ცალკეული მომენტების სპეციფიკიდან გამომდინარე, ისინია:

- პირველი იპოთეკა. ისინი გაიცემა იმ შემთხვევებში, როდესაც ორგანიზაციის მიერ აქამდე ფასიანი ქაღალდები არ არის შემოთავაზებული. თვისება არის რეალური უსაფრთხოების არსებობა ფიზიკური აქტივებით. ეს აღწერს მთელ ქონებას, რომელიც დაკავშირებულია გირავნობასთან. მის შესაფასებლად მოწვეული არიან პროფესიონალები. ამ ტიპის ობლიგაციები პირველ რიგში იხდიან.

- საერთო იპოთეკა. გაცემული ქონების მეორადი გირავნობით. დიახ, აქტივები შეიძლება იყოს გირაო მრავალი საკითხისთვის. მაგრამ ისინი მეორე ადგილზეა 1 პუნქტში განხილულებთან შედარებით. მიუხედავად იმისა, რომ ისინი უსწრებენ სხვა კრედიტორების მოთხოვნებს.

- ობლიგაციები უზრუნველყოფილი ფასიანი ქაღალდებით. ეს ვარიანტი ითვალისწინებს უზრუნველყოფის ხელმისაწვდომობას სხვა ფინანსურ ინსტრუმენტებთან. მაგალითად, სხვა ორგანიზაციის ფასიანი ქაღალდები, რომლებიც ეკუთვნის ემიტენტის სტრუქტურას.

არაუზრუნველყოფილი ობლიგაციები

ეს არის პირდაპირი სავალო ვალდებულებები. თუმცა, გირაო არ არის გათვალისწინებული. მათი მფლობელების მოთხოვნები სხვა კრედიტორებთან თანაბარია. ფაქტობრივად, მათი მხარდაჭერააკომპანიის გადახდისუნარიანობა. მიუხედავად იმისა, რომ ამ შემთხვევაში გირაო არ არის გაცემული, ინვესტორები მაინც დაცულები არიან. ასე, მაგალითად, გავრცელებულია პრაქტიკა, რომლის მიხედვითაც, გათვალისწინებულია პუნქტი, რომელიც აკრძალულია ქონების გირაოს სახით. ამრიგად, საჭიროების შემთხვევაში, იქნება აქტივები, რომლითაც შეგიძლიათ დააბრუნოთ დაბანდებული სახსრები. თუმცა ეს არ არის ერთადერთი თავდაცვითი მუხლი. არსებობს ასეთი ტიპის ფასიანი ქაღალდები:

- ობლიგაციები, რომლებიც არ არის მხარდაჭერილი მატერიალური აქტივებით. ემიტენტის კეთილსინდისიერება მოქმედებს როგორც გარანტი.

- ობლიგაციები კონკრეტული შემოსავლისთვის. ამ შემთხვევაში ფასიანი ქაღალდები გამოისყიდება გარკვეულ შემთხვევაში მიღებული მოგების ხარჯზე.

- ობლიგაციები საინვესტიციო პროექტისთვის. მიღებული ყველა თანხები მიმართულია გარკვეული განვითარების განხორციელებაზე, სახელოსნოს მშენებლობაზე, საქმიანობის გაფართოებასა და სახსრების განახლებაზე. პროექტიდან მიღებული შემოსავალი გამოიყენება ფასიანი ქაღალდების გამოსასყიდად.

- გარანტირებული ობლიგაციები. ეს არის ფასიანი ქაღალდები, რომლებიც, თუმცა უზრუნველყოფილი არ არის გირაოთი, გარანტირებულია მესამე მხარის მიერ.

- ობლიგაციები გადაცემული ან განაწილებული ვალდებულებით. ამ შემთხვევაში იგულისხმება, რომ ვალდებულებები გადაეცემა მესამე კომპანიებს ან ნაწილდება ემიტენტთან.

- დაზღვეული ობლიგაციები. მათი სიძლიერე არის გარკვეული სირთულეების პროგნოზირება ვალდებულებების შესრულებაში. აქედან გამომდინარე, ფასიანი ქაღალდები მხარდაჭერილია სადაზღვევო კომპანიის მიერ.

- უსარგებლო ობლიგაციები. ფასიანი ქაღალდები, რომლებიც გამოიყენება სპეკულაციისთვის.

უნდა გავითვალისწინოთ, რომ რუსულიკანონმდებლობა ადგენს შეზღუდვას არაუზრუნველყოფილი ობლიგაციების გამოშვებაზე.

სხვადასხვა შემოსავლის გამომუშავებასა და მიმოქცევაში

ჩვენ ვაგრძელებთ ობლიგაციების ტიპების განხილვას. იმის მიხედვით, თუ როგორ მიიღება შემოსავალი, გამოყავით:

- კუპონის ობლიგაციები. რა არის მათი თვისებები? ეს არის ფასიანი ქაღალდები, რომლებიც გამოშვებისას მოყვება კუპონს. ეს არის მოჭრილი კუპონი, რომელშიც მითითებულია საპროცენტო განაკვეთი და გადახდის თარიღი.

- ფასდაკლების ობლიგაციები. ეს არის ფასიანი ქაღალდები, რომლებიც არ იხდიან პროცენტს. მაგრამ რაც შეეხება შემოსავალს? მოგება მიიღება იმის გამო, რომ მფლობელი ყიდის ობლიგაციებს ფასდაკლებით, ანუ ნომინალურ ფასად. მაგრამ გამოსასყიდი არის მითითებულ ფასად.

- მოგების ობლიგაციები. ეს განსაკუთრებული ჯიშია. ამ შემთხვევაში საპროცენტო შემოსავალი იხდის მხოლოდ იმ სიტუაციებში, როდესაც მიღებულია მოგება. კორპორატიული ობლიგაციები ხშირად აგებულია ამ პრინციპზე.

და რაც შეეხება მკურნალობის ბუნებას? ამის მიხედვით განასხვავებენ ჩვეულებრივ და კონვერტირებად ობლიგაციებს. რა განსხვავებაა მათ შორის? და ის ასეთია:

- რეგულარული ობლიგაციები. ეს არის ფასიანი ქაღალდები, რომლებიც გამოშვებულია აქციებად ან სხვა ფინანსურ ინსტრუმენტებად გადაქცევის უფლების გარეშე.

- კონვერტირებადი ობლიგაციები. ისინი უფლებას აძლევენ თავიანთ მფლობელს გაცვალონ ისინი ჩვეულებრივ აქციებზე დადგენილ ფასად.

სახეობრივი მრავალფეროვნების შესახებ ემიტენტის მიხედვით

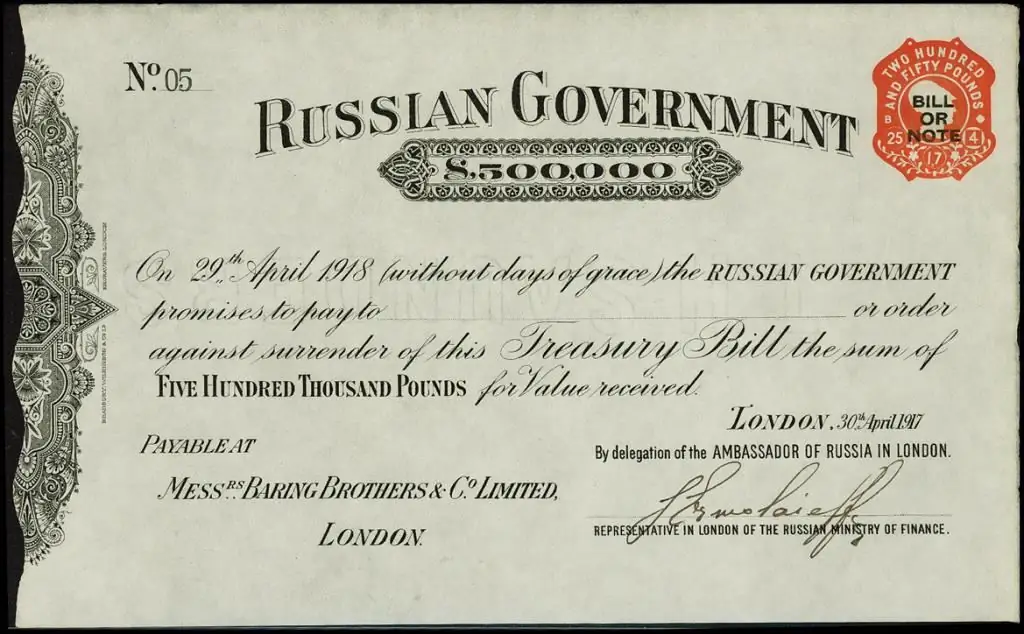

ვინ გამოუშვა ფასიანი ქაღალდები ძალიან მნიშვნელოვანია, რადგან აქედანდამოკიდებულია იმაზე, თუ რამდენად სარისკოა ეს ინსტრუმენტი. საერთო ჯამში, არსებობს ოთხი ტიპი: მუნიციპალური, სახელმწიფო, კორპორატიული და საერთაშორისო. პირველი ფასიანი ქაღალდები გამოშვებულია ადგილობრივი ხელისუფლების მიერ. სახელმწიფო მმართველობის ქვეყნები. კორპორატიული ობლიგაციები - კომერციული სტრუქტურების მიერ, როგორიცაა სააქციო საზოგადოება, კომპანია და სხვა. ხოლო საერთაშორისო ფასიანი ქაღალდები არის ის, რომელიც გამოიცა გარედან.

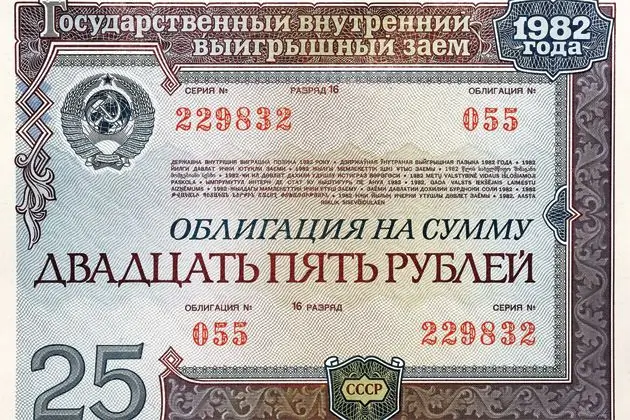

ობლიგაციების ბაზარი ფართოდ არის წარმოდგენილი ყველა ამ ტიპის მიხედვით. თუმცა არის კონკრეტული მომენტები. მაგალითად, სახელმწიფო ობლიგაციები შეიძლება იყოს როგორც გარე, ასევე შიდა. პირველ შემთხვევაში ისინი მიმართულია უცხო სახელმწიფოების, კომერციული სტრუქტურებისა და მოქალაქეებისკენ. მაშინ როცა შიდა ფოკუსირებულია ექსკლუზიურად ორგანიზაციებსა და შიგნით არსებულ ადამიანებზე. ამის მაგალითია სსრკ-ის ობლიგაციები, რომლებიც მასიურად იყიდეს მოქალაქეებმა, სანამ ქვეყანა ჯერ კიდევ არსებობდა. ეს იყო სახსრების გამოყოფის ერთ-ერთი გზა. მართალია, უნდა აღინიშნოს, რომ ეს განხორციელდა ნებაყოფლობით-სავალდებულო საფუძველზე. გარდა ამისა, სახელმწიფოს ვალები მოსახლეობის წინაშე არასოდეს გადაუხდია. მიუხედავად იმისა, რომ არსებობს გამონაკლისი, კერძოდ, სსრკ-ს ობლიგაციები 1971 და 1982 წლებში. მიუხედავად იმისა, რომ ეს საქმე ძველია, მოდით ვისაუბროთ უფრო თანამედროვეზე.

სახელმწიფო ობლიგაციების შესახებ

ისინი შეიძლება იყოს გარე და შიდა. პირველი არ არის ძალიან საინტერესო საშუალო ერისკაცისთვის, მაგრამ მეორე… ხშირად ისინი ობლიგაციების სახით გაიცემა ფიზიკურ პირებზე. ისინი შექმნილია ორი პრობლემის გადასაჭრელად:

- შესაძლებლობა მიიღოთ ფული აქ და ახლა რუბლებში.

- იშოვე და/ან იბრძოლე წინააღმდეგინფლაციური პროცესები და რიგითი მოქალაქეების დანაზოგების გაუფასურება.

სხვათა შორის, ფასიანი ქაღალდების დაუყოვნებლივ ყიდვა არ არის რეკომენდებული. ფაქტია, რომ ისინი ხშირად შემდგომში ფასდება. და ეს საშუალებას გაძლევთ მიიღოთ მეტი ფული მომავალში. მაგრამ თუ არსებობს ფედერალური სესხის ობლიგაციების შეძენის სურვილი, მაშინ არ უნდა დაგვავიწყდეს, რომ დეპოზიტარის მომსახურება გადახდილია, გარდა ამისა, ჯერ კიდევ არის გადასახადები. ფასიანი ქაღალდების შეძენისას ყველა ეს ფაქტორი უნდა იყოს გათვალისწინებული. ზოგადად, ობლიგაციების შეძენა შესაძლებელია გამოშვებისთანავე. ან შეგიძლიათ დაელოდოთ, სანამ ვინმეს ნერვები მოეშლება კრიზისული მოვლენებისა და სანქციების ფონზე და ის გაყიდის თავის ფასიან ქაღალდებს ბაზარზე ბევრად იაფად. მაგრამ ეს შეიძლება არ მოხდეს და მაშინ არ იქნება მომგებიანი თქვენი ფულის ინვესტირება. მიუხედავად იმისა, რომ ფედერალური სასესხო ობლიგაციები არ არის ძალიან სარისკო, მათთან ტრანზაქციებმა შეიძლება გამოიწვიოს არასასურველი შედეგები. არ უნდა დავივიწყოთ სხვადასხვა შესაძლო პრობლემები, როგორიცაა ინფლაციის უეცარი ზრდა.

სად ვავაჭროთ ფასიანი ქაღალდები

როგორც არ არის აშკარა, მაგრამ ადგილი გჭირდებათ - ეს არის ობლიგაციების ბაზარი. როგორ მივიდეთ იქ, სრულიად განსხვავებული საკითხია. ეს შეიძლება გაკეთდეს რამდენიმე გზით. თქვენ არ გჭირდებათ ხელახლა გამოგონოთ ბორბალი და მიჰყვეთ დადასტურებულ გზას და შეიძინოთ საბანკო ობლიგაციები. სად? დიახ, იგივე ფინანსური ინსტიტუტებიდან და იყიდეთ! საბედნიეროდ, საწყისი ფასი ათი ათასი რუბლიდან იწყება. თუ არსებობს ვალუტის ინვესტიციის სურვილი, მაშინ არის შეთავაზება ამ ვარიანტისთვის. ასე რომ, ობლიგაციების ყიდვა არ არის ელიტისთვის.

როდისთუ თქვენ გაქვთ მინიმუმ რამდენიმე მილიონი რუბლი, შეგიძლიათ დაიწყოთ ფიქრი სახელმწიფო ობლიგაციებზე. რატომ მხოლოდ ამ შემთხვევაში? ფაქტია, რომ თუ თქვენ ყურადღებას გაამახვილებთ შიდა სესხის სახელმწიფო ობლიგაციებზე, მაშინ უნდა იცოდეთ, რომ მათი შენარჩუნება საკმაოდ ძვირია. მათი შესაძენად და შესანახად გამოიყენება დეპოზიტარები, რომლებიც საჭიროებენ ფიქსირებულ გადასახადს. და იმისათვის, რომ ისარგებლოთ ფასიანი ქაღალდებით, თქვენ უნდა დარწმუნდეთ, რომ ისინი საკმარისია. რადგან ნაჭერზე მუშაობა უფრო ზარალია, ვიდრე შემოსავალი. ალტერნატივად შეგიძლიათ განიხილოთ სხვადასხვა ურთიერთდახმარების ფონდები, ჰეჯირები და სხვა მსგავსი საინვესტიციო ფონდები, რომლებიც აგებულია ნდობის მენეჯმენტის პრინციპზე. თუ ეს უკვე გავლილი ეტაპია, მაშინ საჭიროა ვიფიქროთ კვალიფიციური ინვესტორის სტატუსზე. ეს საშუალებას მოგცემთ შემობრუნდეთ მთელი ძალით.

დროის შესახებ

და ერთი ძალიან მნიშვნელოვანი წერტილი არ იყო ნახსენები. კერძოდ, რა არის ობლიგაციების დაფარვის ვადა. აქ საკმაოდ ბევრი საინტერესო პუნქტია, მაგრამ ჩვენ ყურადღებას გავამახვილებთ ყველაზე გავრცელებულ ვარიანტებზე:

- მოკლევადიანი ობლიგაციები. მათ აქვთ დაფარვის ვადა ხუთ წლამდე.

- შუავადიანი ობლიგაციები. მათ აქვთ დაფარვის ვადა ხუთიდან ათ წლამდე.

- გრძელვადიანი ობლიგაციები. მათ აქვთ დაფარვის ვადა ათიდან ოცდაათ წლამდე.

ჩვეულებრივ, რაც უფრო გრძელია ვადა, მით მეტია პროცენტი. Სულ ეს არის. წარმატებებს გისურვებთ.